Adición del artículo 4-A de la Ley del Impuesto sobre la Renta y su impacto en vehículos internacionales de control y gobierno corporativo

2020-10-07

El 9 de diciembre de 2019, se publicó el decreto de la llamada “reforma fiscal 2020”. Esta reforma tuvo diversas modificaciones a las principales leyes fiscales federales del País, entre ellas a la Ley del Impuesto sobre la Renta (“LISR”).

Dentro de esta reforma, entre otros cambios, se adicionó el nuevo artículo 4-A a la LISR, el cual niegan los efectos de transparencia fiscal a las figuras y entidades jurídicas extranjeras que sean consideradas como tales en el país en el que estén constituidas. Esto se logra mediante una ficción legal que obliga a que, para efectos fiscales, las entidades y figuras jurídicas sea consideradas como personas morales opacas.

Finalidad. Este documento pretende hacer notar algunas implicaciones prácticas en las empresas que utilizan vehículos internacionales de control y gobierno corporativo a partir de la entrada en vigor del artículo 4-A (cuya vigencia inicia el 1° de enero de 2021). Para estos efectos, ponemos a consideración un ejemplo que es muy común en la práctica como lo es encontrar inversiones extranjeras en México realizadas a través de figuras como las limited partnership canadienses (“LP”)

Contenido del artículo. El nuevo artículo 4-A tiene como consecuencia que todos los actos que den lugar al pago de contribuciones, que tengan un pass thru a través de alguna entidad o figura jurídica que sea transparente para efectos fiscales, deberán tributar como si la entidad o figura fuera una persona moral opaca.

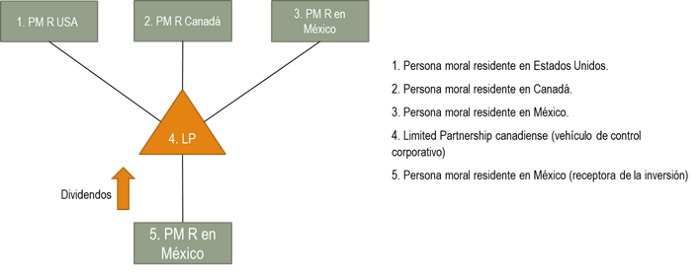

Problemática. Para resaltar la relevancia de la reforma y ejemplificar sus efectos, tomaremos una distribución de dividendos de una sociedad que es controlada a través de una LP que aglutina a una serie de inversionistas de diversas jurisdicciones, incluyendo la mexicana.

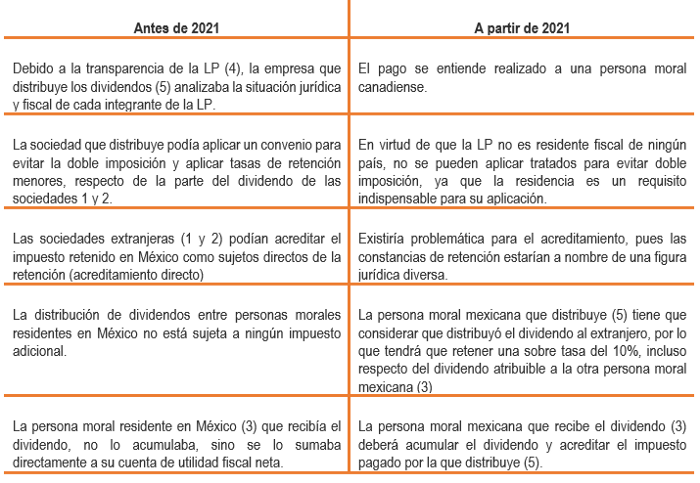

Luego entonces, los efectos de una distribución de dividendos en estos términos antes y después de 2021 son los siguientes:

Lo anterior es únicamente un ejemplo de cómo a grandes rasgos se verán modificados los efectos fiscales de las estructuras corporativas existentes a partir del año 2021. Hay que considerar que los efectos en cada estructura que se tenga implementada por su naturaleza son muy casuísticos, por lo que se tienen que hacer análisis particulares de los diferentes efectos en cada empresa.

Esta regla tiene algunas excepciones, como lo son las limited liability companies y limited liability partnerships, que sean constituidas conforme a la legislación de Estados Unidos de América, a las cuales se les reconoce la transparencia fiscal y existe un mecanismo especial para la tributación de estas figuras. Esto se debe a un acuerdo amistoso celebrado por México y Estados Unidos en 2005, al amparo de su convenio para evitar la doble imposición. Actualmente, este es el único país con el que México tiene un acuerdo de esta naturaleza.

Por otro lado, en la misma reforma se adicionó a manera de estímulo fiscal el artículo 205, el cual permite que determinadas estructuras sigan gozando de transparencia fiscal para efectos de la legislación mexicana. Cabe señalar que no todas las estructuras son sujetas a este beneficio, además de que se deben cumplir determinados trámites y avisos especiales para poder aplicarlos.

Posibles alternativas. No existen alternativas únicas para resolver estas nuevas problemáticas en las empresas, pero existen algunos vehículos alternativos que no son sujetos de estas regulaciones y podrían cumplir las funciones de control y gobierno corporativo, entre otros:

- Figuras y entidades jurídicas mexicanas.

- Entidades jurídicas opacas.

- Figuras y entidades jurídicas que funcionen de acuerdo al acuerdo amistoso con Estados Unidos.

- Cumplir con el estímulo fiscal del artículo 205 de la LISR.

Este artículo tiene una dinámica muy novedosa para México, por lo que no se puede determinar una forma única para resolver todas las problemáticas, sino que se deberán hacer análisis particulares a cada estructura y verificar qué alternativas se ajustan a las necesidades comerciales de las empresas.

Conclusión. Esta reforma que entra en vigor en 2021 viene a cambiar el paradigma de la tributación internacional en México, por lo que será necesario que todas las empresas multinacionales que utilizan mecanismos de control corporativo complejos hagan un análisis de sus estructuras y flujos para verificar que no se vean afectados por esta reforma. Asimismo, en caso de que sea necesario, prever los ajustes necesarios antes de la entrada en vigor de dichas disposiciones.

Para información adicional, puede comunicarse con cualquiera de los miembros de nuestro Equipo de Administrativo & Fiscal.

Luis González Cerda

NOTA IMPORTANTE: La información aquí contenida es de naturaleza general y de carácter informativo. Por favor considere que lo aquí señalado no aborda las circunstancias de ningún individuo o entidad. Recomendamos no tomar ninguna medida basado en esta información sin la debida asesoría profesional de nuestros abogados con base en su situación particular.